換価分割とは?メリット・デメリットや遺産分割協議書の書き方、税金など

この記事でわかること

相続財産に、不動産などの分けにくい財産が多い場合には、公平な相続を実現するために換価分割(かんかぶんかつ)という相続方法を用いることがあります。

換価分割は、相続財産の多くを金銭に換えるため、多額の現金を相続できます。しかし、財産の売却等について、注意するべき点もあります。

この記事では、換価分割と他の相続方法の違いや、換価分割のメリット・デメリット、適しているケース、相続手続きの流れ、遺産分割協議書の書き方・記載例等について解説します。

目次

換価分割とは

換価分割とは、不動産や自動車等の相続財産を売却して、得られた売却金を相続人に分配する相続方法です。

一般的には、相続財産にそのままの形で残したい財産が少ないときに用いられます。

相続方法は、換価分割を含めて、主に4種類あります。どの相続方法にもメリットとデメリットがあり、方法を決めるときには相続人全員の合意が必要となります。

その他の分割方法との違い

換価分割と、他の遺産分割方法について表にまとめたのでご確認ください。

| 換価分割 | 相続財産を売却して、金銭に換えてから分配する |

|---|---|

| 代償分割 | 相続財産をそのままの形で受け取った相続人が、自身の取り分よりも多い部分について、代償金として他の相続人に支払う |

| 現物分割 | 相続財産をそのままの形で、あるいは土地を分筆する等して分配する |

| 共有分割 | 相続財産に含まれる不動産等を共有して相続する |

現物分割は完全に公平な分割を行うのが難しく、代償分割は代償金の用意が必要となります。

また、どちらの方法を用いても相続財産の評価が必要となります。

換価分割であれば、これらのデメリットを解消できるため、遺産分割方法として選択されることがあります。

なお、共有分割は共有に伴う意見の対立等のリスクがあるため、なるべく他の方法で遺産分割することが望ましいでしょう。

換価分割のメリット

換価分割には、主に以下のようなメリットがあります。

- 公平な遺産分割ができる

- 不動産の評価を巡る争いが起きにくい

- 相続税のための資金確保ができる

- 代償金が不要である

これらのメリットについて、次項より解説します。

公平な遺産分割ができる

換価分割では、相続人の全員が相続分に応じて金銭の分配を受けることができるため、公平な遺産分割が可能です。

相続財産に不動産が含まれている場合等では、相続人に公平な分配をするのが難しいケースも少なくありません。

公平にするために土地を分筆すると、それぞれの土地の価値が落ちてしまうリスクもあります。

換価分割では、金銭を分配するため、公平な分割が可能となります。

不動産の評価を巡る争いが起きにくい

代償分割や現物分割では、不動産や美術品などについては評価額をめぐって争いになるおそれがあります。

評価額についての見解が分かれてしまうと、ある相続人にとっては公平な相続でも、他の相続人にとっては不公平な相続となってしまいます。

換価分割では、評価額について争いのある相続財産をお金に換えることが多いため、見解の相違による争いは起きにくくなります。

相続税のための資金確保ができる

相続税は、基本的には現金による納付を求められます。そのため、高額な不動産を相続したケース等では、現金が用意できないおそれがあります。

相続税は基本的に物納や分割払いが認められていません。

分割払いが認められても利子税がかかってしまうため、相続人の財産や相続財産を、急いで売却する必要に迫られるおそれがあります。

換価分割では、基本的に現金の形で財産を相続するため、相続税が用意できずに困るリスクを抑えられます。

代償金が不要である

換価分割には代償金が不要なので、高額な預貯金等を準備する必要がありません。

代償分割を行うためには、相続財産をそのままの形で受け取る相続人が、他の相続人に金銭等を支払わなければなりません。

そのため、代償金を用意できる相続人がいないと、相続手続きを進めることが難しくなります。

代償金を分割払いにするケース等もありますが、支払いが滞っても遺産分割協議は基本的に無効にはなりません。そのため、トラブルの原因になるおそれもあります。

換価分割であれば、代償金を負担する必要がなく、分割払い等に伴うリスクも生じないため、相続手続きを順調に進められる可能性が高いです。

相続税にも強い弁護士が豊富な経験と実績であなたをフルサポートいたします

相続に関するご相談

24時間予約受付・年中無休・通話無料

0120-523-019来所法律相談30分無料

※事案により無料法律相談に対応できない場合がございます。※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

※国際案件の相談に関しましては別途こちらをご覧ください。

相続の来所法律相談30分無料

24時間予約受付・年中無休・通話無料

※注意事項はこちらをご確認ください

※事案により無料法律相談に対応できない場合がございます。※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。※国際案件の相談に関しましては別途こちらをご覧ください。

換価分割のデメリット

換価分割には、主に以下のようなデメリットがあります。

- 不動産などの遺産を手放さなければいけない

- 仲介手数料などの諸経費がかかる

- 希望価格では売却できない場合がある

- 譲渡所得税など税金がかかる可能性がある

これらのデメリットについて、次項より解説します。

不動産などの遺産を手放さなければいけない

換価分割では、高額な相続財産はほとんど売却します。

そのため、思い入れのある実家の土地や家屋、被相続人の愛車、家業のために必要だった株式等を売却しなければなりません。

手放すことのできない不動産等がある場合、換価分割は行いにくくなります。

仲介手数料などの諸経費がかかる

相続財産に含まれる不動産等を売却するときには、仲介手数料などの諸経費がかかります。

そのため、相続財産が相続発生時よりも目減りすることが多いです。

また、不動産を賃貸していた場合には、不動産を売却することで賃料が入らなくなる等、収入も減るおそれがあります。

希望価格では売却できない場合がある

換価分割を行うときには、相続財産に含まれる不動産等を早く売却しなければならない場合があるため、売却価格が一般的な取引よりも低額になってしまうリスクがあります。

もしも、売却価格に納得しない相続人が現れてしまうと、売却が成立せずに相続手続きが進まなくなってしまいます。

相続税の申告や納税は期限までに行う必要があるため、納税のための資金を準備できなくなるおそれもあります。

譲渡所得税など税金がかかる可能性がある

換価分割を行った場合には、相続税だけでなく、主に以下のような税金がかかるおそれがあります。

- 譲渡所得税・住民税

- 贈与税

- 固定資産税

これらの税金について、次項より解説します。

譲渡所得税・住民税

換価分割で相続財産を売却したときに、売却費用が取得費用を上回り利益が発生すると、譲渡所得税や住民税がかかります。

このとき、相続が開始した年の1月1日の時点で、売却した相続財産を取得してから5年を超えていた場合には、長期譲渡所得税と住民税を合わせて20%程度の税金がかかります。

取得から5年以下であれば、短期譲渡所得税と住民税を合わせて40%程度の税金がかかります。

なお、被相続人と同居していた相続人は、居住用不動産の特別控除の適用対象となる可能性があります。

また、空き家を売却した場合には、空き家の特別控除の特例を受けられる可能性があります。

贈与税

遺産分割協議書に、換価分割を行う旨を明記しなかった場合には、金銭の分配に伴って贈与税がかかるおそれがあります。

税務署に説明するために、「換価分割」の文字を含めて明記しましょう。

また、代表者が不動産等を相続して換価分割を行う場合、売却までに時間がかかってしまうと贈与税の対象となるリスクが高まります。

売却に時間がかかりそうな場合には、共有名義で相続登記することが望ましいでしょう。

固定資産税

換価分割であっても、売却するまでは不動産等に対して固定資産税がかかります。

換価分割のために代表者へ相続登記した場合、代表者だけが固定資産税を課税されるため注意しましょう。

換価分割に適しているのはどんなケース?

換価分割に適しているのは、以下のような条件を満たしている相続です。

- 相続人の多くが、なるべく公平な相続を望んでいる

- 代償分割を行うための代償金を用意できる相続人がいない

- 相続財産に含まれる不動産の相続を誰も希望していない

- 家業を継ぐ相続人がいない

- 相続税の納税資金が用意できない相続人が多い

換価分割の相続手続きの流れ

換価分割を行うときの相続手続きの流れは、主に以下のように進められます。

- 相続人と相続財産を調査する

- 遺産分割協議を行う

- 遺産分割協議書を作成する

- 不動産の相続登記を行う

- 不動産の売却手続きを行う

- 売却代金を受け取って分配する

相続財産に不動産がある場合には、相続登記が必須となります。これは、換価分割のために売却する不動産についても同じです。

相続登記を行う義務は、以前は設けられていませんでした。

しかし、所有者の不明な土地が増えてしまうなど、土地の活用や災害からの復興などに支障をきたすケースが増えたこと等から、2024年4月1日に義務化されました。

義務化以前の相続については、義務化から3年以内に相続登記を行わなければなりません。

また、義務化後の相続については、不動産を相続したことを知ってから3年以内に行う必要があります。

相続税にも強い弁護士が豊富な経験と実績であなたをフルサポートいたします

相続に関するご相談

24時間予約受付・年中無休・通話無料

0120-523-019来所法律相談30分無料

※事案により無料法律相談に対応できない場合がございます。※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

※国際案件の相談に関しましては別途こちらをご覧ください。

相続の来所法律相談30分無料

24時間予約受付・年中無休・通話無料

※注意事項はこちらをご確認ください

※事案により無料法律相談に対応できない場合がございます。※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。※国際案件の相談に関しましては別途こちらをご覧ください。

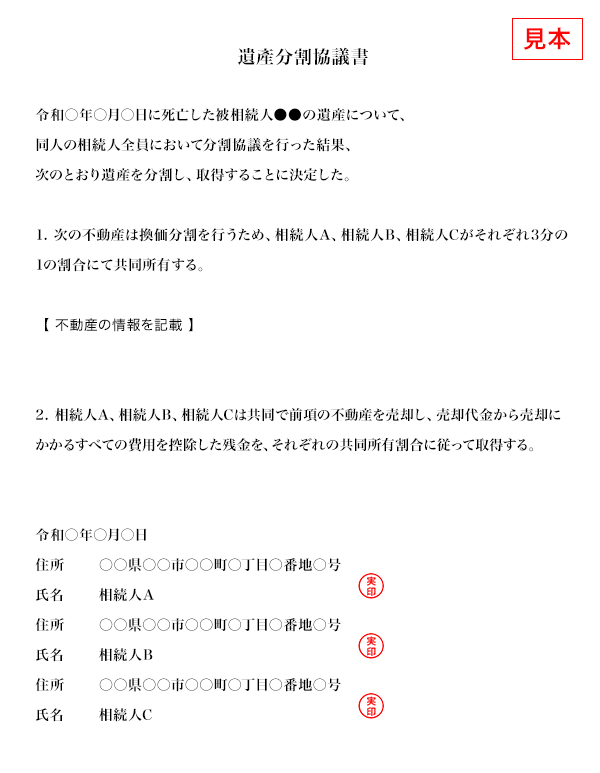

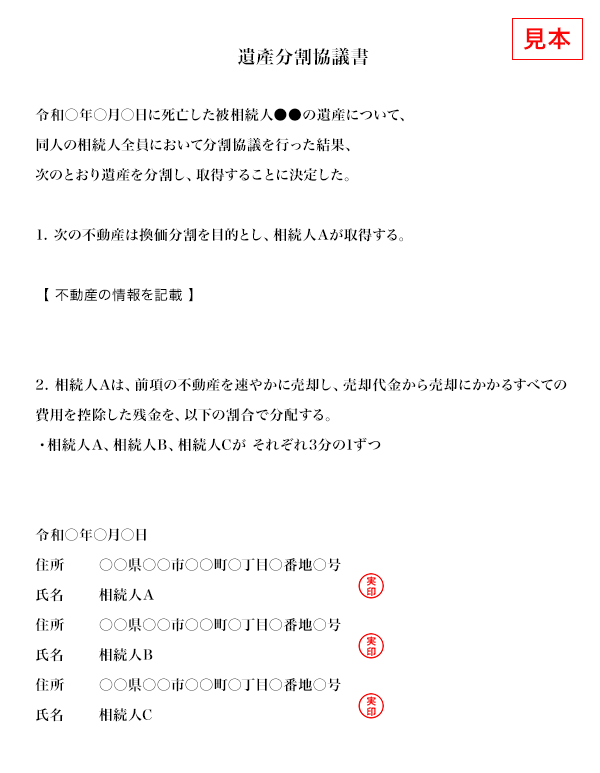

換価分割の遺産分割協議書の書き方・記載例

換価分割を行うときに、遺産分割協議書の書き方として、不動産を相続人の共同登記とする方法と、単独登記とする方法があります。

共同登記: 相続登記により、相続人の全員に不動産の登記名義を移転してから、買主に対して売買による所有権移転登記を行う

単独登記: 相続登記により、相続人の代表者に不動産の登記名義を移転してから、買主に対して売買による所有権移転登記を行う

不動産の相続登記によって協議書の書き方が異なるため、それぞれについて次項より解説します。

なお、一般的な遺産分割協議書の書き方について知りたい方は、以下の記事をご覧ください。

合わせて読みたい関連記事

共同登記の場合

換価分割のために、相続人の共有名義で相続登記を行う場合には、その旨を遺産分割協議書に明記します。

共有名義にすることによって、登録免許税や固定資産税といった税負担や、諸経費の負担を公平にしやすくなります。

ただし、売却先が決まりそうになってから、相続人の間で意見が対立し、不動産を売れなくなってしまうリスクがあるため注意しましょう。

また、諸経費の負担は自動的に公平なものとなるわけではないため、相続割合に応じて行うことを協議書に明記しておく必要があります。

単独登記の場合

換価分割のために、代表者の単独名義で相続登記を行う場合には、その旨を遺産分割協議書に明記します。

単独名義にすることによって、売却先が決まりそうになってから、共同相続人の間で意見が対立してしまうリスクを抑えることができます。

ただし、相続登記の登録免許税や固定資産税、売買の経費などについての負担が、代表者に集中してしまうリスクがあります。

そのため、諸経費の負担を相続分に比例して行う旨などを併せて明記しましょう。

また、代表者の気が変わってしまい、単独名義のままで不動産を所有し続けてしまうリスクや、代表者の勘違いなどによって売却金額が予想外に低くなってしまうリスク等があることにも注意が必要です。

換価分割についてのQ&A

換価分割をした場合でも、特例を利用して譲渡所得税を下げられますか?

換価分割を行った場合には、同居していた相続人は居住用不動産の特別控除の適用対象となる可能性があります。

また、空き家になっていた相続財産の家屋を売却した場合には、空き家の特別控除の特例を、相続人の全員が受けられる可能性もあります。

ただし、相続税については、申告の前に不動産を売却してしまうと、小規模宅地等の特例を受けることができなくなってしまうおそれがあります。

換価分割による相続税と所得税の増減については、専門家に相談しながら、慎重に検討することをおすすめします。

換価分割する不動産がいつまでも売れないとどのようなリスクがありますか?

換価分割で不動産がいつまでも売れないと、主に以下のようなリスクが生じてしまいます。

- 贈与税をかけられてしまう

- 固定資産税をかけられてしまう

- 相続税を納付するための資金が不足してしまう

- 建物が傷んでしまい、売却価格が低下してしまう

- 景気の変動などによって地価が下がってしまう

- 不動産を維持管理する手間の押し付け合いが発生してしまう

不動産の売却に期限はなく、売却が遅れても罰せられるわけではありませんが、余計な税金が発生するリスク等があることは念頭に置いておきましょう。

換価分割する土地が売却できていない場合でも、確定申告は必要ですか?

換価分割を行うと決めていたとしても、土地等を売却できていなければ、譲渡所得税は発生しないため確定申告は不要です。

土地等を売却すると、売却した金額から取得費用や売却費用を差し引いて、譲渡所得税がいくらかかるのかが分かります。

譲渡所得税が発生したら、翌年の3月15日までに確定申告を行います。

空き家特例などによって結果的に税金が0円になる場合であっても、申告は必要なので注意しましょう。

換価分割で相続トラブルにならないためにも弁護士にご相談ください

換価分割は、相続人の公平性などについて優れた相続方法ですが、相続財産への思い入れは相続人によって異なります。

実家を売りたい相続人と、残したい相続人との間で、意見の対立が発生するかもしれません。

換価分割による相続を行うためには、弁護士にご相談ください。弁護士であれば、換価分割を成立させるためのサポートが可能です。

税金の負担等について考えると、現物分割や代償分割が望ましいケースも考えられるため、今すぐに現金が欲しいといった状況でなければ、他の遺産分割方法についても検討いたします。

相続税にも強い弁護士が豊富な経験と実績であなたをフルサポートいたします

相続に関するご相談

24時間予約受付・年中無休・通話無料

0120-523-019来所法律相談30分無料

※事案により無料法律相談に対応できない場合がございます。※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。

※国際案件の相談に関しましては別途こちらをご覧ください。

相続の来所法律相談30分無料

24時間予約受付・年中無休・通話無料

※注意事項はこちらをご確認ください

※事案により無料法律相談に対応できない場合がございます。※法律相談は、受付予約後となりますので、直接弁護士にはお繋ぎできません。※国際案件の相談に関しましては別途こちらをご覧ください。

保有資格 弁護士(福岡県弁護士会所属・登録番号:41560)